就職活動を迎えるにあたって、志望業界をどこにするのか決めるため、業界研究を熱心にしている学生さんは多いと思います。

そんな中、銀行や生命保険会社など、我々の生活と密接に関わっている金融業界に興味を持った方も多いのではないでしょうか。

「銀行に就職したら社会的ステータスが高いし、お金もいっぱい貰える!人生勝ち組だね!」

「金融業界は頭脳派集団というイメージ!入社後はスマートな仕事ができるんだろうな~」

「金融業界は福利厚生がしっかりしてるし、安定しているから親に喜んでもらえるわ…」

金融業界を目指す人の中には、このように考えている人もいるでしょう。

ですが表面的なイメージだけで金融業界を志望している場合は危険信号。

仮に内定をもらえたとしても、イメージと現実のギャップに苦しみ、すぐに退職してしまうかもしれませんよ。

金融業界を志望している人もこれから志望する業界を決める人も、この記事を読んで金融業界への理解を深めましょう!

目次

そもそも、金融業界ってどんな業界?

金融業界には銀行や証券会社、保険会社など様々な企業があります。

それぞれについて詳しく説明する前に、「そもそも、金融業界ってどんな業界?」ということについて考えていきましょう。

金融という言葉のもともとの意味は、お金が余っている人が、お金を必要としている人に対して、資「金」を「融」通してあげるということです。

しかし現代では、資金を融通する方法や取引が多様化していて、金融業界は、この言葉の定義には収まらないような幅広い業務に携わっています。

そのため、現代の金融業界は、「社会に存在するお金をうまく循環させて、経済を維持していくのに貢献している業界」としばしば定義されます。

お金という目に見えない商材を通して、世の中を支えているのです。

金融業界は4種の企業に分けられる

金融業界には、銀行、証券会社、保険会社、ノンバンクという4つの柱があります。

銀行や保険会社は私たちの生活と関わっているため、仕事内容のイメージが湧く人は多いと思いますが、証券会社やノンバンクに関しては、「どんな仕事をしているのかわからない」と考える人もいるのではないでしょうか。

ここではそんな証券会社やノンバンクも含めた金融業界4つの柱について、基本的なところから詳しく紹介するので是非参考にしてください。

まずは、就活生から大人気の銀行について紹介しましょう。

1. 銀行

銀行とは、個人や企業(貸し手)からお金を集めて、預かったお金を、個人や企業(借り手)に融資する金融機関です。

預金金利と貸出金利の利ざやから、収益を獲得するというビジネスモデルになっています。

また預金を集める機能を持っていること、貸し手と借り手の仲介に入って間接金融を行っていることが、他の金融機関と比べたときの銀行の大きな特徴です。

間接金融とは?

貸し手(お金を預ける個人や会社)が銀行を通じて、借り手(お金を借りる個人や会社)に間接的にお金を融通することです。

間接金融のメリットは、リスクを金融仲介機関、すなわち銀行が負ってくれること。

そのため、お金を貸した相手がお金を返せないという状況になっても、代わりに銀行がお金を返してくれます。

ただ直接金融と比べて利率が低く、ほとんど儲けられないというデメリットもあります。

銀行の主な3つの業務

続いて、銀行がどのような業務を担当するのかについて、説明します。

具体的な業務内容は、預金業務、貸出業務、為替業務の3つです。

1. 預金業務

預金業務は、各銀行の担当領域の個人や法人からお金を預かり、代わりに管理するという仕事です。

私たちが一般的にイメージする銀行の仕事内容は、この業務ですね。

2. 貸出業務

貸出業務は、預かったお金を使って企業や個人への貸し出しを行うという仕事です。

対企業に対しては設備投資への融資、対個人に対しては住宅購入資金や教育資金の融資を行っています。

総合職として入社した場合、この業務を担当することが多いです。

自分たちが銀行に預けていたお金は、知らない間に融資に使われていたんですね!

そうなんですよ、銀行はただの金庫ではありませんからね。

3. 為替業務

為替業務は、お金を別のところに振り込むという仕事です。

身近な例でいうと、電気やガスの使用料金、クレジットカード利用料金の口座振替が、為替業務に当たります。

銀行の代表的な企業

ここまでの内容を読んで、「銀行で働くのって、面白そうじゃん!」と思った人がいるかもしれませんね。

そこで、銀行に興味を持った人に向けて、銀行の代表的な企業をいくつか紹介します。

銀行の中にも4つの種類があるので、1つずつ解説していきますね。

1. メガバンク

まずは就活生から大人気の、都市銀行(メガバンク)を紹介します。

メガバンクは全国で大規模展開し、極めて大きい額の預金、貸出金のやり取りを行う金融機関です。

代表的な企業は3メガバンクと呼ばれる、三菱UFJ銀行(平均年収773万円)、みずほフィナンシャルグループ(987万円)、三井住友銀行(811万円)の3行ですね。

この3行はそれぞれのコーポレートカラーに則って、赤、青、緑と呼ばれます。

※平均年収は、「就職四季報2020(東洋経済新報社)」に基づいて記載しております。

平均年収について言及されていない企業は、就職四季報2020に平均年収の記載がなかったとご理解ください。また、総合職と一般職をあわせたときの平均年収となっている場合が多いため、この記事の「平均年収」の欄は参考程度にご覧ください。

2. 地方銀行

続いて地元で働きたいという就活生から大人気の、地方銀行(地銀)を紹介します。

地方銀行は、特定の地域に密着して営業活動を行う金融機関です。

その仕事内容ゆえ、地方では絶大な影響力を持ちます。

代表的な企業としては、横浜銀行(748万円)、千葉銀行(734万円)、京都銀行(652万円)が挙げられます。

※企業名(平均年収)

3. 信用金庫

地銀と同じく地元志向の就活生から人気なのが信用金庫(信金)です。

信用金庫は特定の地域や業種を営業範囲として、出資者である会員・組合員から預金を集め、相互扶助の理念のもと中小・零細企業や個人に融資する金融機関です。

特定の地域に密着して営業活動を行っているという点では地銀と同じですが、相互扶助を目的として設立された非営利団体であること(地銀は営利団体)、取引先が中小企業メインであること(地銀はその地域の大企業と取引することも多い)の2つが地銀と異なります。

代表的な企業としては、京都中央信用金庫、城南信用金庫があります。

4. 信託銀行

最後は信託銀行を紹介します。

信託銀行は通常の銀行業務だけではなく、富裕層を対象に顧客の株式や不動産の管理も行う金融機関です。

代表的な企業としては、三井住友信託銀行(815万円)、三菱UFJ信託銀行(978万円)があります。

※企業名(平均年収)

一口に銀行と言っても、いろいろな企業があるんですね。

2. 証券会社

続いて一攫千金を狙うガッツある就活生から人気の、証券会社について紹介しましょう。

証券会社は、株や国債など有価証券の売買の取次や引受業務を行う金融機関です。

お金を投資したいと考えている個人や企業と、お金をほしいと考えている企業を結びつけることで、直接金融を行っています。

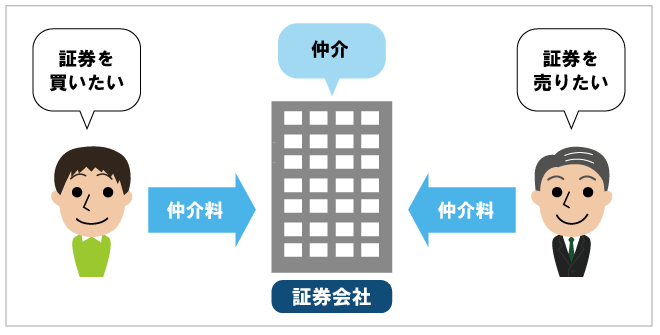

直接金融とは?

貸し手(出資する個人、会社)が借り手(出資を受ける個人、会社)に直接的にお金を融通することを指します。

直接金融のメリットは、銀行を仲介して融資する場合(間接金融)と比べて利率が高いため、うまくいったときのリターンが大きいということです。

しかしリスクは貸し手が負うことになるため、もし借り手がお金を返済できなかった場合、貸し手にとっては大きな損失になるというデメリットもあります。

自身が貸し手となる場合は、直接金融と間接金融のメリット、デメリットを比較検討した上で、融資しましょうね。

また、顧客が株式や債権などの金融商品を買う際に仲介することで得られる手数料収入や、自らが有価証券を運用した際の利益から収益を得るというビジネスモデルになっています。

証券とは「財産法上の権利や義務について記載されている証明書」のことで、一般的には有価証券のことを指します。

それ自体が財産的価値を持っているため、譲渡することで容易に財産的権利を移転することが可能です。有価証券の具体例としては、株式、債券、手形、小切手等が挙げられます。

証券会社の4つの業務

では、証券会社の具体的な業務内容についてみてみましょう。

銀行と比べると証券会社は私たちの生活と馴染みが薄いので、「証券会社って、どんな仕事をやっているのかわかりません!」という人も多いかもしれませんね。

証券会社の業務としては、ブローカー業務、ディーラー業務、アンダーライター業務、セリング業務の4つがあります。

1. ブローカー業務

ブローカー業務とは、個人、法人投資家が希望する有価証券(株式や債券)の取引を仲介するという仕事です。

その際に受け取る仲介料が、証券会社の利益になります。

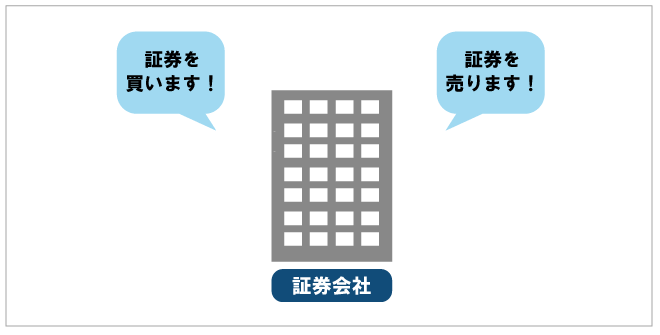

2. ディーラー業務

ディーラー業務とは、他の投資家と同じように、証券会社自身が有価証券を売買することで、利益を得るという仕事です。

ディーラーは基本的に、自分の判断で株を売買します。

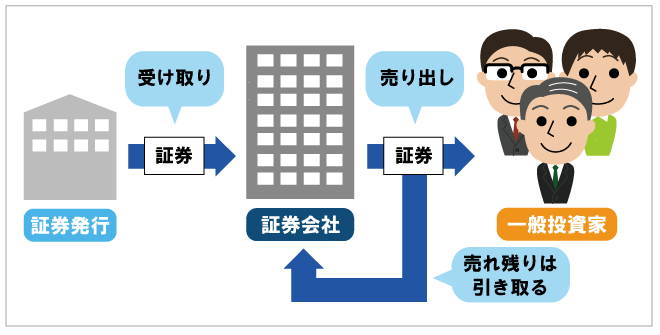

3. アンダーライター業務

アンダーライター業務とは、新規に発行された株式や債券を、証券会社が代わりに受け取り、一般投資家に売り出すという仕事です。

受け取った証券が売れ残った場合は、証券会社が引き取ることになります。

証券会社もリスクを背負うことになる点が特徴的です。

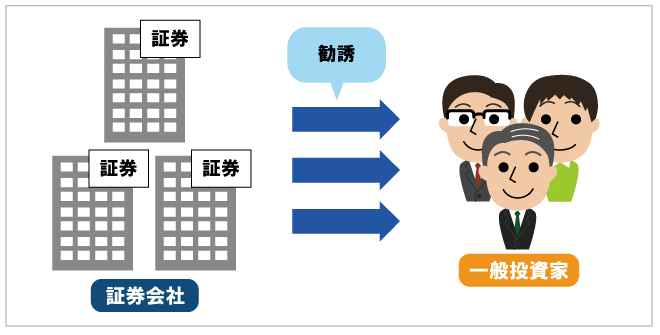

4. セリング業務

セリング業務は、新たに発行される証券やすでに発行されている証券を、多くの投資家に買ってもらうために勧誘するという仕事です。

証券会社は売れ残った証券を引き取る必要がないという点が、セリング業務とアンダーライター業務の大きな違いになります。

証券会社の代表的な企業

一口に証券会社と言っても、独立系証券会社、銀行系証券会社、インターネット型証券会社にの3つに大別されます。

各種の代表的な証券会社を紹介しましょう。

1. 独立系証券会社

独立系証券会社は、他グループに属していないために経営戦略の意思決定がスムーズに進みやすく、顧客や扱う商品が限定されにくいという強みがあります。

代表的な企業は、業界1位の野村證券、業界第2位の大和証券(平均年収1,045万)です。

2. 銀行系証券会社

銀行系証券会社は、銀行と資本提携しているため経営基盤が強固であり、顧客基盤の拡大も容易であるという強みがあります。

代表的な企業は、SMBC日興証券(1,060万)(三井住友フィナンシャルグループ傘下)、みずほ証券(1,021万)(みずほフィナンシャルグループ傘下)、三菱UFJモルガンスタンレー証券(三菱UFJフィナンシャル・グループ傘下)の3つです。

※企業名(平均年収)

3. インターネット型証券会社

インターネット証券は、前2つの店舗型証券会社と比べて、売買手数料を安く抑えることができるというのが大きな強みです。

そのため、近年はネット取引が盛んになってきており、インターネット型証券会社はますます成長すると予測できます。

代表的な企業としては、SBI証券(平均年収756万)、楽天証券が挙げられます。

近年は、インターネット証券の台頭も顕著だということですね。

そのとおりです。

これに伴い店舗型の証券会社はインターネット証券に対抗するため、様々な対策を打ち出しているんです。

具体的にはどんな対策をしているんですか?

個人顧客相手にはネット取引を始めとする多様な証券商品を提案し、法人相手にはM&A(企業の買収、合併)への仲介、助言といった投資銀行業務を行っていますよ。

3. 保険会社

人々の生活に安心と安全を提供できる、保険会社(生命保険会社、損害保険会社)について紹介します。

生命保険会社(生保)は、人々の生死による損失に関する保険を扱う金融機関です。

一方損害保険会社(損保)は、自動車や火災や地震といった、事故による損失に関する保険を扱う金融機関です。

近年では、医療保険やがん保険などの、第3の保険と呼ばれるものもあり、生命保険会社と損害保険会社の両方が、第3の保険をカバーしています。

2つの会社は、「ヒト」を対象にするか「モノ」を対象にするかという違いこそありますが、ビジネスモデルは共通しています。

具体的には、顧客から集める保険手数料と、顧客から集めた保険料を元手にした資産運用から利益を得るというビジネスモデルです。

保険会社の2つの業務

保険会社が行う業務は保険業務と金融業務の2つがあります。

私たちがイメージしやすい保険会社の仕事内容は保険業務ですが、実は金融業務にも携わっているんですよ。

1. 保険業務

保険業務は、加入者から保険金を集め、加入者が亡くなったり災害によって損害を被ったりした場合に受取人に保険を支払う仕事です。

この保険業務があるからこそ、私たちは安心して生活することができます。

2. 金融業務

金融業務は、預かったお金を元手に資産を運用するという仕事です。

そうして得られたお金は、加入者への保険料として還元されたり、保険会社自身の利益となったりします。

僕たちが払っている保険料は、実は資産運用に使われていたんですね。

保険会社の代表的な企業

それでは保険会社に興味を持った人に向けて、保険会社の代表的な企業を紹介しましょう。

生命保険会社と損害保険会社に分けて説明しますね。

1. 生命保険会社

生命保険会社の代表的な企業としては、かんぽ生命(平均年収645万円)、日本生命、第一生命、明治安田生命、住友生命の5社が挙げられます。

かんぽ生命は日本郵政のグループ会社として存在していて、他の民間生保会社とは毛色が異なるため、志望する人は注意してください。

2. 損害保険会社

損害保険会社の代表的な企業としては、東京海上日動火災保険(851万円)(東京海上ホールディングス)、三井住友海上火災保険(779万円)(MS&ADホールディングス)、損害保険ジャパン日本興亜(628万円)(SOMPOホールディングス)、あいおいニッセイ同和損害保険(699万円)(MS&ADホールディングス)の4社が挙げられます。

※企業名(平均年収)

この中ではとくに東京海上日動火災保険の人気が根強いので、志望している人は対策をきちんとするようにしましょう。

4. ノンバンク

金融業界4つの柱の最後はノンバンクです。

ノンバンクは預金業務を行わずに資金を貸し出し、利息で利益を上げる金融機関。

ノンバンクの中にも様々な種類があるのですが、今回はクレジットカード会社とリース会社について説明します。

クレジットカード会社

クレジットカード会社は、消費者が商品やサービスを購入する際に、代金の立て替え払いというサービスを提供する金融機関です。

クレジットカード加盟店からの手数料、カード利用者からの年会費、手数料が主な収益となっています。

代表的な企業としては、JCB、三菱UFJニコス(777万円)、三井住友カード(950万円)、クレディセゾン(700万円)等が挙げられます。

※企業名(平均年収)

リース会社

リース会社は、顧客が必要とする設備(コピー機やパソコンといったオフィス機器から、不動産、船舶に至るまで様々なもの)を代わりに購入して、長期間に渡って顧客に貸し出しをする金融機関です。

利用者から受け取る購入代金と金利が主な収益となっています。

顧客にとっては、「多額の資金を準備せずに設備投資ができる」「メンテナンスをリース会社に代行してもらえる」というメリットがあります。

代表的な企業は、オリックス(1,087万円)、東京センチュリー(824万円)、三菱UFJリース(776万円)等。

※企業名(平均年収)

金融業界のトレンドや最新ニュース

就活における業界研究では、金融業界の基本的な仕組みに加えて、最近のトレンドや最新ニュースを知っておく必要があります。

なぜなら面接で「気になるニュースは?」と質問されることが多いからです。

全部で4つ紹介するので、キチンと押さえておきましょうね。

1. マイナス金利政策

まず紹介するのは、日本政府が打ち出しているマイナス金利政策です。

マイナス金利政策とは、金融機関が日本銀行に預けているお金に、マイナスの金利をつけるという政策です。

マイナスの金利をつけられてしまうと、各銀行は日本銀行にお金を預けると損になってしまうので、個人や企業への融資に積極的になりますよね?

そのためマイナス金利政策の狙いは、各金融機関の融資や投資を活性化させて、社会全体の景気を好転させることだったのです。

マイナス金利政策は、うまくいったんですか?

いえ、いいことばかりではありませんでした。

企業や個人に貸し出す際の利回りも低下するため、金融機関の収益が更に圧迫される可能性もあると懸念されているんです。

なかなかうまくはいかないんですね…

2. フィンテック分野への進出

続いてのトレンドは、フィンテック分野への進出です。

フィンテックとは、ファイナンス(金融)にテクノロジー(技術)を組み合わせた取り組みのことをいいます。

具体的には、スマホやタブレットの端末に小さな機器を取り付けてクレジットカード決済を行うモバイル決済や、インターネット上の通貨であるビットコインを使った決済や支払いが、フィンテックにあたります。

こうした新しいアイデアは新興ベンチャー企業から生まれるケースが多いため、金融各社もその技術にキャッチアップしようと動き出しているんですよ。

時代はすっかりITですね!

3. AIの導入

3つ目のトレンドは、AIの導入です。

AIが導入されたことで事務作業が自動化され、業務の効率化が進みました。

ですがそれにともなって人員削減がなされ、3メガバンクでは新卒採用の定員を大幅に削減するという結果に。

| 企業名 | 2018年 | 2019年 |

|---|---|---|

| 三菱UFJ銀行 | 約1,000名 | 約900名 |

| みずほフィナンシャルグループ | 約1,400名 | 約700名 |

| 三井住友銀行 | 約800名 | 約650名 |

メガバンクに就職したいと考えている学生にとっては、悪いニュースですね…。

4. 海外進出の進展

最後のトレンドは、海外進出の発展です。

海外進出が進んでいる理由は、現代日本が少子高齢化社会であるため、今後は国内市場の縮小が予測されるからです。

各金融機関は海外企業を買収することによって、グローバル市場への進出を加速させています。

今の世の中、国内だけでは戦っていけないのですね。

金融業界に就職するメリットとデメリット

ここからは就職活動と直結したことをお話しします。

まずは金融業界に就職するメリットとデメリットについてです。

さて、就活生の皆さんは、金融業界に対してこのようなイメージを持っているのではないでしょうか。

- エリートで、スマートな仕事ができる

- 高給取り、ブルジョアジー

- 社会的ステータスが高い

- 安定しているから、一度入社してしまえば安泰

しかしこのようなイメージだけで金融業界を志望し、入社してしまうと、痛い目にあうことは間違いないです。

金融業界の現実を見据えて、地に足をつけた就職活動を行いましょう。

金融業界に就職するメリット

金融業界に就職するメリットは「金融知識が身につく」「お金がいっぱいもらえる」「社会的ステータスが高い」の3つあります。

1. 金融知識が身につく

金融業界に入ると、嫌でも簿記や証券外務員、FP(ファイナンシャルプランナー)などの資格を取らされますし、資格で得た知識を活用してお客様と接する機会も多くあります。

そのため、勉強と実践を通じて高度な金融知識を身につけられるのです。

ただその分、常に勉強に追われることになるので、その点はご注意を。

2. お金がいっぱい貰える

「金融業界は高給!」というイメージも、そのとおりでしょう。

大手金融機関の総合職として入社すれば、30代前半で1000万円稼ぐことも不可能ではありません。

とくに外資系金融機関や証券会社は、結果を出せば出すほど給料が上がるという傾向があります。

3. 社会的ステータスが高い

金融業界は知名度が高く、社会的信用度の高い仕事を行っているので、社会的ステータスは高いです。

ローンやクレジットカードの審査の際には、難なく審査に通過するでしょうし、結婚相手としても申し分ないでしょう。

さてここまで読んで、「金融知識が身について、高給で、社会的ステータスが高いなんて、金融業界は向かう所敵なしじゃないか!」と思った人は多いと思います。

ただ、金融業界にも、ダークサイドは勿論あるのです…

金融業界に就職するデメリット

金融業界のデメリットは3つ。

「意外と安定していない」「転勤が多い」「体育会系で仕事がきつい」という点が挙げられます。

1. イメージよりは安定していない

就活生の皆さんは、「メガバンクや大手証券、生保、損保のような大企業であれば、絶対に傾くことはないし、一度入社してしまえば一生安泰!」と思っているかもしれません。

しかし、皆さんが思っている以上に、現代日本の金融業界は安定していません。

なぜなら、マイナス金利政策、IT企業との競争、国内市場の縮小、大幅な人員削減と、金融機関を取り巻く環境は以前から大幅に変わってきているからです。

そのため安定のみを求めて金融業界を志望している場合、入社したとしても、ミスマッチが生じてしまう可能性は高いでしょう。

2. 転勤が多い

金融業界では、2~3年に1度転勤するというケースも珍しくありません。

転勤が多い理由としては、不正防止のためです。

同じ土地に長期間いると、仲の良い顧客が増えて、その顧客に横領や不正融資してしまうというリスクが高まるからだと考えられています。

3. 仕事がきつく社風も体育会系

金融のプロフェッショナルとして働く以上、金融知識について常に勉強し続けなければなりません。

お金というデリケートなものを扱うため、仕事には緻密さも求められます。

また営業職はハードワークで、厳しいノルマを強いられることが多いため(特に証券)、精神力がないと続かないと考えられます。

仕事がハードであるため、体育会の学生が多く採用される傾向があり、その結果会社全体の雰囲気も体育会系になりがちで、上下関係も厳しくなります。

金融業界の選考対策

さて金融業界の華やかさと闇を知って、「金融業界志望するのやめよう…」と思った人がいれば、「いや、それでも自分は金融業界に行くぞ!」と考えた人もいるでしょう。

ここからは金融業界を目指す人にむけて、金融業界の選考対策について解説していきます。

金融業界の就活で、特に力を入れるべきことは「自己分析」「志望動機」「情報収集」の3つです。

1. 自己分析をしっかりしておく

どの企業を目指すにしても自己分析は必要なのですが、金融業界を目指す人にはとくに重要となります。

その理由は、金融業界のESや面接で問われることが「学生時代に一番力を入れたこと」「自己PR」「志望動機」といった、基本的なことばかりだからです。

基本的なことであるからこそ、何度も深掘りをされます。

自分の回答に一貫性を持たせるためにも、自己分析は突き詰めておきましょう。

2. 志望動機を固めておく

「そもそもなんで金融業界を選んだの?」

「金融業界の中でも、なんで保険に興味を持っているの?」

「銀行志望なら同業他社でもいいと思うけど、当行を志望するのはなぜ?」

これらは金融業界の面接で繰り返し聞かれる質問ですが、金融業界は形のない商材を扱っているため、同業他社との差別化が難しいのです。

そんなときは志望企業の社員さんにOB訪問させてもらったり、インターンに参加したりすることで志望動機に肉付けをしましょう。

金融業界の就活では、「なんとしてもこの会社に入りたい」という熱意を見せることが、何よりも大事です。

3. 新聞やニュースを通して、情報収集する

金融業界では入社後も経済のトレンドを追い続ける必要があるため、学生の時点での情報感度の高さも評価基準に入れられています。

そのため、面接で「今日のニュースの中で、気になったものはありますか?」と質問されることがよくあります。

日頃から日経新聞やネットニュースに目を通しておくことで、自信を持って質問に答えられるようにしましょう。

金融業界の業界研究を徹底的にして就活に臨もう

さて、ここまでの内容で、金融業界の仕事内容、近年のトレンド、イメージと現実の違い、選考対策について、お話してきました。

金融業界は給料が高くて安定しているというイメージが根強いため、そのイメージだけで志望している学生さんが多く見受けられます。

しかし皆さんのイメージほど安定してはいませんし、仕事もハードです。

生半可な気持ちで志望していいほど、生易しい世界ではないということがわかっていただけたでしょうか。

ただ多額の資金を動かせるダイナミックさや、営業のときにお客様の笑顔を見れたときの喜びなど、金融業界のやりがいは多くあります。

金融業界の仕事内容に興味を持った皆さんは、ぜひ金融業界を目指してみてください。

新卒向け就活エージェント キャリアスタート

「なかなか内定が決まらない」「自分に合った職業・職種がわからない」と悩んでいる方、新卒・既卒向けの就職支援サービス「キャリアスタート」に相談してみませんか?

「キャリアスタート」は、マンツーマンで20代の就職活動をサポートしてくれる就活エージェントです。

これまで3000人以上の就職支援を行ってきており、入社後の定着率が92%と高い定着率を実現しています。

キャリアスタートのサポートは、就職活動の相談と企業の紹介だけでなく、履歴書やエントリーシートの添削、面接対策にも対応しており、これらのサポートが無料で受けられます。

さらにキャリアスタートのメリットは、内定までの期間がとてもスピーディー!最短2週間で内定ゲットできる可能性もあります!

相談はZoomまたは電話でできるので、全国どこに住んでいても利用可能です。